Giralgeldschöpfung

In einem Währungsraum existieren mehrere Geschäftsbanken und eine Zentralbank bzw. ein Zentralbanksystem. Auf die Frage, woher das Geld kommt, antwortet der Nutzer des Geldes gewöhnlich, es komme von der Zentralbank. In der Realität wird aber ca. 90 % allen Geldes von Geschäftsbanken erzeugt.[1] Nur das Bargeld kommt von der Zentralbank. Das Geld, welches die Geschäftsbanken erschaffen, nennt man Giralgeld oder Buchgeld. Hier soll erklärt werden, wie das Giralgeld entsteht.[2]

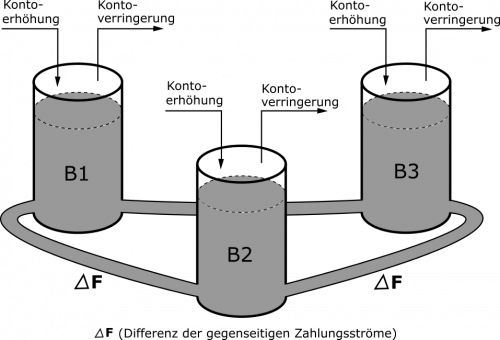

Die Struktur des Geschäftsbankensystems ist vergleichbar mit einem System kommunizierender Röhren[3], s. Abb. 1.

Dargestellt sind drei Behälter, welche drei Geschäftsbanken repräsentieren sollen. Die Behälter sind am Fuße mit Röhren verbunden. Die Flüssigkeit in den Behältern soll das auf Kundenkonten angeschriebene Geld (Giralgeld) darstellen. Wird das Bankkonto eines Kunden erhöht, z.B. wenn die Bank an diesen Kunden einen Kredit vergibt, so wird Giralgeld geschaffen.[4] In der Abb. 1 wird zur Veranschaulichung dazu von oben Flüssigkeit in den Bankbehälter eingelassen. Umgekehrt, wenn der Bankkunde seinen Kredit zurückzahlt, wird das Bankkonto des Kunden verringert. In der Abb. 1 wird dazu Flüssigkeit dem Behälter entzogen.

Die Kontoerhöhung und -verringerung wird von der Geschäftsbank durch einen reinen Schreibvorgang bewerkstelligt. So entsteht und vergeht Giralgeld aus der Sicht der Bank wie aus dem „Nichts“ bzw. wieder zurück in das „Nichts“.

Das so geschaffene Giralgeld gelangt bei Verwendung durch Überweisung zu einer anderen Bank, dargestellt in Abb. 1, durch die am Fuße der Bankbehälter befindlichen Röhren. Die Geldströme zwischen den Banken müssen sich ausgleichen, d.h., ∆F muss annähernd null sein. Nun können die Banken ihren Kunden nicht vorschreiben, wann und in welcher Höhe sie ihre Überweisungen zu Kunden anderer Banken tätigen dürfen. Die Geschäftsbanken können aber auf die Kontoerhöhungen und -verringerungen Einfluss nehmen. Wenn sie gewährleisten, dass alle Banken das Entstehen und Vergehen von Giralgeld im Gleichschritt vonstattengehen lassen, werden auch die nachfolgenden bzw. vorausgehenden Überweisungen der Bankkunden einen Ausgleich der Zahlungsströme zwischen den Banken bewirken. Die Geschäftsbanken unterliegen somit einem Zwang zur Kooperation. Banken, die sich nicht daran halten, werden seitens der anderen Banken mit hohen Zentralbankgeldforderungen[5] belastet und können nicht bestehen.

Das oben gezeichnete Modell ist alleiniges Wirkprinzip für nicht regulierte Geschäftsbanken. Diese Banken sind angesiedelt auf Offshore-Finanzplätzen[6], wie z.B. die Kaimaninseln, die Britischen Jungferninseln, Bermuda, der US-Bundesstaat Delaware u.a.

Die Giralgeldschöpfung bei regulierten Geschäftsbanken

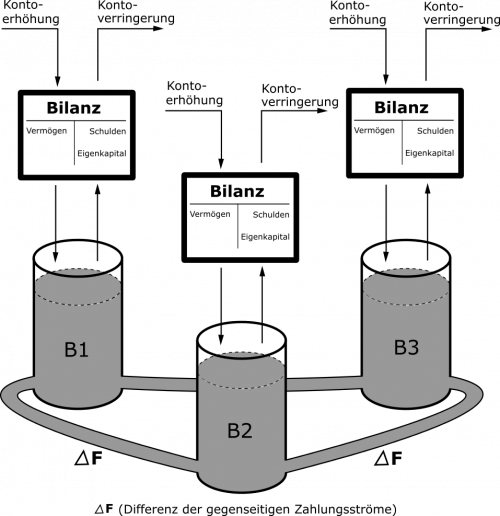

Nun können die Geschäftsbanken nach dem Prinzip von Abb. 1 nicht nur Kredite mit selbst geschöpften Geld vergeben, sondern auch Wertpapiere und Sachanlagen kaufen und sogar auch Betriebsausgaben bezahlen. Das bedeutet, die Geschäftsbanken könnten aus dem Grund der Vorteilsnahme mit überschießender Geldschöpfung die Volkswirtschaft mit Geld überfluten. Anstatt das Prinzip der Giralgeldschöpfung zu hinterfragen und auf eine gesetzliche Grundlage zu stellen, wurden Regulierungsmaßnahmen eingeführt. Alle deutschen Geschäftsbanken wurden mit der „Verordnung über Aktienrecht, Bankenaufsicht und über Steueramnestie“ vom 19. September 1931 unter Aufsicht gestellt.[7] Unter Aufsicht stehende Geschäftsbanken sind verpflichtet, eine Bilanz anzufertigen und das Ergebnis offen zu legen. Nach einem vorgegebenen Regelwerk[8] werden die Geschäftsfälle der Banken in die Bilanz eingetragen, s. Abb. 2.

Mittels der Bilanzierungspflicht schaltete man sozusagen einen Filter vor das Wirkprinzip der Giralgeldschöpfung. Die Kontoerhöhungen und -verringerungen müssen bei regulierten Banken zwingend durch die Bilanz beurteilt und das Ergebnis der Öffentlichkeit und den Aufsichtsbehörden offen gelegt werden. Am Beispiel der Vorgaben für die Eigenkapitalausstattung soll das Verfahren im Folgenden veranschaulicht werden.

Wird das Bankkonto eines Kunden erhöht, z.B. wenn die Bank an diesen Kunden einen Kredit vergibt, so wird die Zulässigkeit der Kreditvergabe durch das Regelwerk für die Bilanzerstellung geprüft. Laut Solvabilitätsverordnung (SolvV) Standardansatz muss die Bank, um den Kredit vergeben zu können, in ihrer Bilanz Eigenmittel von ca. 2% der Kreditsumme ausweisen. Ähnliches gilt auch für den Erwerb von Wertpapieren durch die Bank, wobei Staatsanleihen mit einem Rating AAA keine Eigenmittel fordern. Auch beim Kauf von Sachanlagen muss die Bank nach SolvV Standardansatz für ca. 8% des Kaufpreises Eigenmittel in der Bilanz ausweisen und für die nachfolgenden Abschreibungen weitere Eigenmittel bereitstellen. Eine Ausnahme bildet der Kauf von Grund und Boden, wofür keine Eigenmittel notwendig sind. Die Bank bezahlt auch ihre Betriebsausgaben (Büroaufwendungen, Löhne und Gehälter, Werbeaufwendungen, Versicherungen, etc.) mit selbst geschöpftem Giralgeld, indem sie das Konto des Lieferanten/Mitarbeiters mit einem Schreibvorgang erhöht. In diesen Fällen verringern sich infolge des Regelwerks die in der Bilanz ausgewiesenen Eigenmittel in Höhe der Zahlungen.

Demnach muss eine Geschäftsbank, bevor sie Giralgeld schöpfen kann, dafür Sorge tragen, dass in ihrer Bilanz genügend Eigenmittel ausgewiesen sind. Der Umstand, dass es ausreichend ist, die Eigenmittel nur dokumentarisch zu erhöhen, eröffnet Manipulationsmöglichkeiten. So kann die Bank ihr Ziel auch erreichen, wenn sie ihre Geschäftstätigkeit in besonderer Weise auf die positive Darstellung der Bilanz ausrichtet. Im Jahre 2008 trat das offen zutage.

Wie die Barclays Bank Eigenkapital erfand:[9] September 2008: Die Barclays Bank brauchte £7,4 Mrd. neues Kapital. Als Lösung wurde geplant Vorzugsaktien auszugeben. Katar wurde als Investor gefunden. In der Bilanz der Barclays Bank wurde die Vergabe eines Kredites über £7,4 Mrd. an Katar eingetragen. Gleichzeitig wurde dokumentiert, dass Katar Vorzugsaktien über £7,4 Mrd. bei der Barclays Bank erwarb. Katar verwendete den Kredit, um die Vorzugsaktien zu kaufen. Laut der Richtlinien zur Erstellung der Bilanz konnte die Bank dadurch ihr Eigenkapital um £7,4 Mrd. höher darstellen. Diese Bilanzumgestaltungsmaßnahme verbesserte die Außendarstellung der Bank. Die Manager der Bank erhielten so die Möglichkeit, in dieser Höhe vergangene und zukünftige Giralgeldschöpfungen zu rechtfertigen.

Solche Bilanzumgestaltungen können in vielfältiger Weise durchgeführt werden.[10] Das Prinzip besteht darin, in irgend einer Weise die Bilanz in einem besseren Licht erscheinen zu lassen, um zusätzliches Giralgeld schöpfen zu können. Der Weg, die Giralgeldschöpfung über Regulierungsmaßnahmen unter Kontrolle zu bringen, muss als gescheitert angesehen werden.[11]

Die Sichtweise der Bundesbank

Für welche Zwecke kann Giralgeld von den Geschäftsbanken geschöpft werden?

- Kreditvergabe:

- Wertpapierkauf:

- Sachanlagen: Geschäftsbanken erhöhen auch das Konto von Bankkunden mit einem Schreibvorgang, wenn sie Immobilien kaufen. Den Grundstückspreis, auf dem die Immobilie steht, bezahlen sie mit selbst geschöpften Giralgeld, welches sie nicht erwirtschaften müssen.[12] Geschäftsbanken können diese Vorteilsnahme in Anspruch nehmen, da Grund und Boden buchhalterisch nicht abgeschrieben wird.

- Betriebsausgaben: ?

Fußnoten

- ↑ EZB Wirtschaftsbericht 7/2018 Kap. Statistik S. 18: Bargeldumlauf = 1151,8 Mrd., Geldmenge M2 = 11577,1 Mrd.

- ↑ Es existiert keine gesetzliche Regelung über die Geldschöpfungshoheit von Geschäftsbanken. Es ist nur geregelt, wie Bargeld geschöpft werden darf: – Protokoll über die Satzung des Europäischen Systems der Zentralbanken und der Europäischen Zentralbank, vom 7.2.1992, zuletzt geändert am 13.12.2007: „Nach Artikel 106 Absatz 1 dieses Vertrages hat der EZB-Rat das ausschließliche Recht, die Ausgabe von Banknoten innerhalb der Gemeinschaft zu genehmigen. Die EZB und die nationalen Zentralbanken sind zur Ausgabe von Banknoten berechtigt. Die von der EZB und den nationalen Zentralbanken ausgegebenen Banknoten sind die einzigen Banknoten, die in der Gemeinschaft als gesetzliches Zahlungsmittel gelten.“ – Untersucht von Huber, Joseph: Monetäre Modernisierung / Die Zukunft der Geldordnung, 2010, Metropolis Verlag, Marburg, S. 91.

- ↑ Seiffert, Horst: Geldschöpfung / Die verborgene Macht der Banken, 3. Auflage 2016, Verlag Horst Seiffert, Nauen.

- ↑ Senf, Bernd: Der Tanz um den Gewinn / Von der Besinnungslosigkeit zur Besinnung der Ökonomie, 2004, Gauke GmbH – Verlag für Sozialökonomie, Lütjenburg, S. 88ff, Abschn. „Geldschöpfung der Geschäftsbanken – Mythos oder Realität“.

- ↑ Zentralbankgeld erhalten die Geschäftsbanken von der Zentralbank. Sie müssen dazu bei der Zentralbank Wertpapiere als Sicherheit hinterlegen. Die Wertpapiere kaufen die Geschäftsbanken mittels Giralgeldschöpfung bei Nichtbanken mittels Kontoerhöhung.

- ↑ „Weltweit haben sich, je nachdem welcher Quelle man folgt, 40 bis 72 Staaten bzw. unabhängige Gebiete als Offshore-Finanzplätze positioniert.“ Bundeszentrale für politische Bildung: Die dunkle Seite der Finanzmärkte, 2012, http://www.bpb.de/politik/wirtschaft/finanzmaerkte/55549/offshore-finanzplaetze?p=0

- ↑ Bundesanstalt für Finanzdienstaufsicht (BaFin), https://www.bafin.de/DE/DieBaFin/AufgabenGeschichte/Bankenaufsicht/bankenaufsicht_node.html: Geschichte der Bankenaufsicht: „Die Bankenkrise von 1931 war der Auslöser dafür, eine umfassende staatliche Aufsicht über alle Banken in Deutschland zu etablieren“.

- ↑ Handelsgesetzbuch (HGB), Kreditwesengesetz (KWG), Solvabilitätsverordnung (SolvV), International Financial Reporting Standards (IFRS).

- ↑ vgl. Werner, Richard: Banking for the bankers vs. banking for the community, Vortrag auf der „Banking & Money Reform Conference“ in Dublin Irland im April 2016: http://publicbankingalliance.ie/?page_id=673. s.a. Seiffert, Horst: Geldschöpfung / Die verborgene Macht der Banken, 3. Auflage 2016, Verlag Horst Seiffert, Nauen, Kap.: Eigenkapital und Liquidität aus dem „Nichts“.

- ↑ Seiffert, Horst: Geldschöpfung / Die verborgene Macht der Banken, 3. Auflage 2016, Verlag Horst Seiffert, Nauen, Kap. 4.

- ↑ „Letztlich handelt es sich um ein systemisches Problem. Man hat es mit einer Art Wettbewerb um die löchrigste Regulierung zwischen allen Staaten zu tun, in dem die Offshore-Finanzplätze lediglich die extremsten Spieler sind.“ Bundeszentrale für politische Bildung: Die dunkle Seite der Finanzmärkte, 2012, http://www.bpb.de/politik/wirtschaft/finanzmaerkte/55549/offshore-finanzplaetze?p=0 - vgl. Bieg, Hartmut; Bofinger, Peter; Küting, Karlheinz; Kußmaul, Heinz; Waschbusch, Gerd; Weber, Claus-Peter: Die Saarbrücker Initiative gegen den Fair Value, in: Der Betrieb: Heft 47 vom 21.11.2008, 61.Jahrgang, Seiten 2543-2546, https://www.vsu-ag.de/vsu/app/data/files/presse/2008_Fair_value_Sonderdruck_Prof_Kueting.pdf.

- ↑ Seiffert, Horst: Die Bilanz bildet die Realität geldschöpfender Banken falsch ab! https://www.monetative.de/s/Bilanz_und_Realitaet_der_Banken.pdf.